Следующий кризис в России грянет в 2018 г.

К апрелю Минэкономразвития пересмотрит прогноз экономики на 2010 г. и следующую трехлетку. Ведомство повысило прогноз роста ВВП в 2010 г. с 3,1% до 4–4,5%, сообщил Клепач, но он может быть и выше – около 6%, если экономика сохранит темпы III–IV кварталов 2009 г.

Росстат еще не пересчитал поквартальные данные ВВП 2009 г., а они повлияют на цифры 2010 г., уточняет директор департамента Минэкономразвития Олег Засов. Росстат сообщал оценки только трех кварталов и годовую, из которой следует, что рост в IV квартале был фантастическим: на 5,77% к III кварталу с сезонной корректировкой, по расчетам ГУ-ВШЭ. Ранее Клепач говорил, что такой скачок нереалистичен и что скорее всего после пересчета спад в I квартале окажется меньше, как и рост в IV квартале. Иначе только за счет эффекта базы экономика в 2010 г. покажет рост на 6%, даже если реального роста почти не будет, говорит Засов.

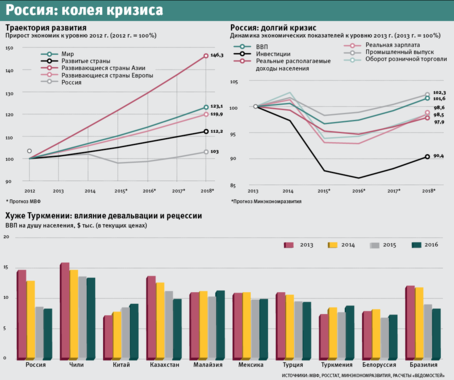

Экономика начала оживать во второй половине 2009 г. из-за улучшения внешнеэкономической конъюнктуры, позже добавились внутренние факторы – розница, инвестиции – и с лета 2010 г. хрупкое восстановление превратится в устойчивый рост даже при цене нефти $65–70 (т. е. при ее снижении с текущих уровней на 5–10%), ожидает Клепач. Возобновится банковское кредитование, надеется он. В ближайшие три года у экономики есть все предпосылки расти на 4% в год, в 2012–2014 гг. – на 5,5–6%. Но дальше, в районе 2018 г., вероятен новый мировой кризис, предупредил замминистра: «Обычно [будущий кризис] связывают с проблемой разбухшего госдолга. Я думаю, причины будут более комплексными. Надеюсь, что [к будущему кризису] подготовимся лучше, чем к этому».

из-за улучшения внешнеэкономической конъюнктуры, позже добавились внутренние факторы – розница, инвестиции – и с лета 2010 г. хрупкое восстановление превратится в устойчивый рост даже при цене нефти $65–70 (т. е. при ее снижении с текущих уровней на 5–10%), ожидает Клепач. Возобновится банковское кредитование, надеется он. В ближайшие три года у экономики есть все предпосылки расти на 4% в год, в 2012–2014 гг. – на 5,5–6%. Но дальше, в районе 2018 г., вероятен новый мировой кризис, предупредил замминистра: «Обычно [будущий кризис] связывают с проблемой разбухшего госдолга. Я думаю, причины будут более комплексными. Надеюсь, что [к будущему кризису] подготовимся лучше, чем к этому».

Предпосылки мирового кризиса 2016–2018 гг. создаются сейчас ростом бюджетных дефицитов и политикой дешевых денег в крупнейших экономиках, прежде всего США, поясняет ЦМАКП в «Долгосрочном прогнозе». Коррекция на рынке госдолга может стать спусковым крючком нового кризиса, пик придется на 2017 г.

Для России «хорошо подготовиться» означало бы прежде всего определиться с приоритетами экономической политики – социальным либо индустриальным, считают в ЦМАКП: от выбора зависят перспективы выхода из кризиса (см.

Рост в 2010 г. будет определяться инерцией, в том числе эффектом низкой базы, и составит 5%, ожидает главный экономист «Тройки диалог» Евгений Гавриленков. А реструктуризации экономики мешают не бюджетные ограничения, а институциональные: все предыдущие годы расходы росли, но модернизации это не обеспечило. Эффективность госинвестиций всегда ниже, чем частных, согласен директор департамента Банка Москвы Кирилл Тремасов, ставка должна быть на частную инициативу. Государство уже взяло на себя повышенные социальные обязательства – выбор сделан, считает он: «А модернизация – вопрос либерализации бизнес-среды».

А реструктуризации экономики мешают не бюджетные ограничения, а институциональные: все предыдущие годы расходы росли, но модернизации это не обеспечило. Эффективность госинвестиций всегда ниже, чем частных, согласен директор департамента Банка Москвы Кирилл Тремасов, ставка должна быть на частную инициативу. Государство уже взяло на себя повышенные социальные обязательства – выбор сделан, считает он: «А модернизация – вопрос либерализации бизнес-среды».

Новости СМИ2

Отвлекает реклама? Подпишитесь, чтобы скрыть еёКакова вероятность кризиса в мировой экономике в 2020 году

Предсказания нового глобального кризиса начались чуть ли не сразу после того, как мир слегка оправился от Великой рецессии 2008–2009 гг. Как правило, такие разговоры активизировались на фоне негативных явлений в мировой экономике – достаточно вспомнить хотя бы европейский долговой кризис 2011–2012 гг. или замедление экономики в 2015–2016 гг. Сложный для финансовых рынков 2018 г., а также продолжительность экономического цикла (с последнего кризиса прошло уже больше 10 лет) волей-неволей заставляют задуматься, когда начнется очередная мировая рецессия и как к ней лучше подготовиться.

Может ли наступающий год стать точкой нового обнуления цикла?

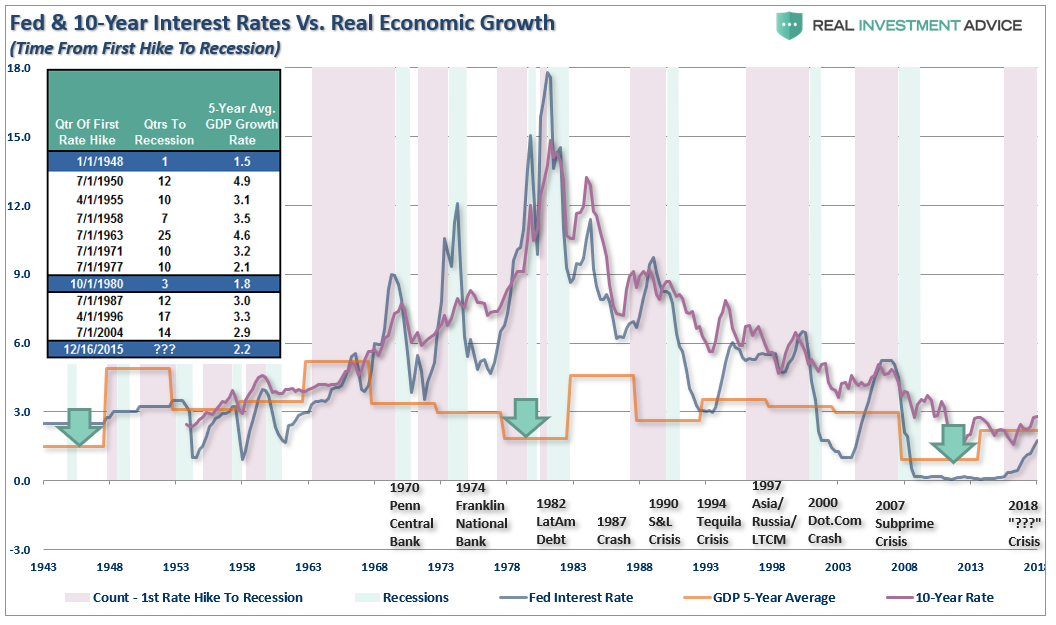

Поддержка центральных банков

Ужесточение денежной политики ФРС США в сочетании с замедлением роста производства в мировой экономике и торговыми войнами президента Дональда Трампа привело к росту негативных ожиданий в 2018 г. и распродажам рисковых активов. Затем в 2019 г. впервые после 2007 г. произошла инверсия кривой доходности гособлигаций США – исторически один из самых сильных признаков надвигающейся рецессии. В ответ ФРС прервала цикл повышения процентных ставок, начавшийся в конце 2015 г., и трижды понизила их до 1,5–1,75%. Европейский же центробанк в этом году снизил ставку по депозитам на 10 базисных пунктов до -0,5% и вернул программу выкупа активов.

Сигнал со стороны центробанков предельно понятен: они готовы стимулировать национальные экономики (и, таким образом, мировую) до тех пор, пока уровень инфляции и инфляционных ожиданий ниже их цели в 2%. И если ЕЦБ и Банк Японии, пожалуй, использовали практически весь свой арсенал, то ФРС еще имеет достаточно большой задел для смягчения политики. Низкие ставки и уверенность инвесторов в поддержке центробанков, в свою очередь, способствуют выталкиванию свободных денег в рисковые активы и реальный бизнес, то есть ускорению экономического роста. И пока можно ожидать, что такая политика мировых ЦБ сохранится на протяжении, как минимум, всего следующего года.

Низкие ставки и уверенность инвесторов в поддержке центробанков, в свою очередь, способствуют выталкиванию свободных денег в рисковые активы и реальный бизнес, то есть ускорению экономического роста. И пока можно ожидать, что такая политика мировых ЦБ сохранится на протяжении, как минимум, всего следующего года.

Разворот индексов деловой активности

Позитивные изменения на фронте торговой войны между США и Китаем тоже позволяют смотреть на 2020 г. с осторожным оптимизмом. Внутренние факторы (электоральный цикл в США и замедление роста в КНР) толкают лидеров обеих стран к тому, чтобы заключить пусть временную и частичную, но сделку, тем самым снизив риски для мировой торговли. Да, противостояние экономических сверхдержав непременно продолжится в будущем и может не ограничиться лишь сферой торговли. Но продолжение этой драмы видится, скорее, уже в 2021 г., когда Трамп (в случае переизбрания) не будет связан необходимостью оглядываться на динамику экономики и фондового рынка.

Тем временем индексы деловой активности в производственной сфере, погрузившиеся в отрицательную зону в этом году, демонстрируют признаки возвращения к росту в ближайшие месяцы. Так, трехмесячное среднее значение роста экспорта компонентов для электроники из Тайваня выступает опережающим индикатором глобального индекса деловой активности в производстве (Global Manufacturing PMI). Это логично: выпуску электроники предшествует закупка компонентов за несколько месяцев, следовательно, рост их экспорта прогнозирует оживление спроса на товары. Как видно на графике, за последние восемь лет разворот в динамике экспорта достаточно точно предсказывал разворот в глобальном PMI с лагом примерно в три месяца. Минимумы апреля 2019 г. не стали исключением: индекс достиг дна в июле и начал восстановление к 50 пунктам – границе между ожиданиями роста и спада. Предыдущие стадии роста после разворота PMI продолжались 16–20 месяцев, что позволяет прогнозировать пик PMI не ранее октября 2020 г., а значит, и низкую вероятность глобальной рецессии в следующем году.

Источники: Bloomberg, JPMorgan, IHS Markit

Дисбалансы на рынках активов

Как правило, кризисам предшествуют дисбалансы на фондовых и/или долговых рынках. Надувшиеся пузыри в некоторых секторах начинают сдуваться (рынок недвижимости в США достиг пика в 2006 г., после чего цены пошли вниз, спровоцировав ипотечный кризис), инвесторы в эйфории забывают о рисках на фоне быстрого роста цен активов, или начинаются разговоры о «новой экономике» (кризис доткомов 2000–2001 гг.).

Сейчас же, несмотря на то что некоторые активы действительно выглядят довольно дорогими по историческим меркам, большинству рисковых активов далеко от уровней эйфории. Так, спред индекса облигаций развивающихся рынков EMBI Global банка JPMorgan находится далеко от «дорогого» уровня летом 2007 г. (менее 200 б. п.). Минимум был достигнут примерно за 12–13 месяцев до начала рецессии 2008 г. Текущие значения и позиционирование участников рынка предполагают, что у спредов есть потенциал дальнейшего сужения, а минимум в текущем цикле может быть достигнут в середине 2020 г. , что отдаляет перспективы рецессии до II–III кварталов 2021 г.:

, что отдаляет перспективы рецессии до II–III кварталов 2021 г.:

Цены на недвижимость в США также не указывают на снижение, как это было в 2006 г.:

Что делать инвесторам

Хотя я не ожидаю наступления кризиса в 2020 г., я не сомневаюсь, что в той или иной форме он произойдет в 2021 или 2022 гг. Поэтому следующий год может стать хоть и не кризисным, но предкризисным, годом подготовки к следующей мировой рецессии. В отсутствие спада в 2020 г. и при низких ставках инвесторы, за исключением самых консервативных, должны продолжить отдавать предпочтение вложениям в акции в ущерб облигациям (при столь низких ставках потенциал их дальнейшего снижения очень ограничен и баланс рисков смещен в сторону роста). Но не стоит рассчитывать на то, что акции дадут такую же хорошую отдачу, как в 2019 г.: прибыли компаний стагнируют уже два года после роста в 2017 г., масштаб выкупов собственных акций сокращается, а средняя маржинальность может начать снижаться из-за роста зарплат в ситуации низкой безработицы (речь прежде всего о США, где безработица находится на 50-летнем минимуме).

В качестве подготовки к будущему кризису, скорее всего, можно будет во второй половине года постепенно начать увеличивать долю в портфеле таких защитных активов, как золото, линкеры (гособлигации, номинал которых индексируется на темп инфляции) и наличные средства.

Мнения экспертов банков, финансовых и инвестиционных компаний, представленные в этой рубрике, могут не совпадать с мнением редакции и не являются офертой или рекомендацией к покупке или продаже каких-либо активов.

Новости СМИ2

Отвлекает реклама? Подпишитесь, чтобы скрыть её2018 худший год для акций со времен финансового кризиса — DW — 01.01.2019

Изображение: Reuters/J. Moon

Бизнес

1 января 2019

Мировые торговые разногласия, рост процентных ставок и неопределенность Brexit помогли большинству фондовых индексов достичь своего худшего года за десятилетие. Опасения рецессии в 2019 году могут означать более значительное падение, особенно для акций технологических компаний.

Опасения рецессии в 2019 году могут означать более значительное падение, особенно для акций технологических компаний.

https://p.dw.com/p/3Aqu4

Реклама

Основные фондовые индексы США продемонстрировали в 2018 году худшие годовые показатели с начала финансового кризиса, несмотря на небольшой рост в понедельник — последний торговый день года.

Основной эталонный индекс S&P 500 завершил год с падением на 6 %, промышленный индекс Dow Jones упал на 5,6 %, а составной индекс Nasdaq упал почти на 4 %. Однако анемичный табель успеваемости появился всего через четыре месяца после того, как Уолл-стрит отметила самый продолжительный бычий рынок в истории после десятилетия сверхмягкой денежно-кредитной политики.

Основные индексы в Европе также завершили 2018 год в минусе, в том числе немецкий DAX, который вышел на территорию медвежьего рынка, снизившись на 22 % по сравнению с январским максимумом и на 18 % по сравнению с началом года. CAC 40 Франции завершил год с падением на 11%, а британский FTSE 100 потерял 12,5%.

CAC 40 Франции завершил год с падением на 11%, а британский FTSE 100 потерял 12,5%.

Подробнее: Мнение: станет ли 2019 годом краха?

Китай слабеет, за ним следуют другие азиатские рынки

Большинство азиатских рынков также потеряли свои позиции в 2018 году; стоимость акций региона снизилась на 5 трлн долларов (4,35 трлн евро). Основные индексы в Шанхае и Шэньчжэне понесли ежегодные потери в размере 25 и 33 процентов соответственно, отчасти в результате замедления темпов роста китайской экономики, но ожесточенный торговый конфликт с США усугубил падение. Тем временем Гонконгская фондовая биржа завершила год почти на 14 процентов ниже.

Уолл-стрит начала 2018 год сильными благодаря растущей экономике и прибылям корпораций и получила дополнительный импульс, когда президент США Дональд Трамп ввел ряд мер по снижению налогов. Но внезапное падение рынка весной и дальнейшие волнения в сентябре и октябре привели к тому, что инвесторы стали более осторожными.

«Фондовые рынки в этом году были в бешеном темпе, и Соединенные Штаты были в центре событий», — сказал информационному агентству Agence France-Presse (AFP) аналитик Oanda Крейг Эрлам.

Однако «торговая война с Китаем и стычки в других местах сильно повлияли на соответствующие внутренние рынки, что подорвало настроения инвесторов».

Подробнее: Глобальная торговля 2019: пристегните ремни безопасности!

Можно ли предотвратить торговую войну?

Ранее в этом году Вашингтон и Пекин ввели тарифы «око за око» на товары на сумму более 300 миллиардов долларов, но в декабре договорились о 90-дневном перемирии, и с тех пор инвесторы приветствовали примирительные сигналы с обеих сторон.

Решение Федеральной резервной системы о дальнейшем повышении процентных ставок на фоне опасений по поводу экономического спада вызвало негативную реакцию Трампа, который обвинил ФРС в волатильности рынка.

Но несколько других факторов помогли сделать рынки осторожными во втором полугодии, в том числе 40-процентное падение цен на нефть, закрытие правительства США и опасения по поводу перспектив акций технологических компаний, таких как Apple, Facebook и Google.

Подробнее: Экономическое положение Италии и почему это важно

В Европе финансовые проблемы Италии и неопределенность предстоящего выхода Великобритании из Европейского Союза в марте 2019 года тяготили умы инвесторов.

Несколько рыночных стратегов теперь прогнозируют еще один неспокойный год для акций в 2019 году и, возможно, один из самых сложных лет для инвесторов с момента начала бычьего рынка.

«2018 год характеризовался переходом от низкой волатильности, высокой ликвидности и ожиданий роста стоимости акций к высокой волатильности, низкой ликвидности и возвращению медвежьего рынка акций», — сказал экономист VTB Capital Нил Маккиннон AFP.

«В 2019 году глобальный экономический спад — возможно, рецессия — выглядит все более вероятным», — предупредил он.

мм/км (AFP, AP)

Каждый вечер в 18:30 UTC редакторы DW рассылают подборку важных новостей дня и качественных журналистских материалов. Вы можете зарегистрироваться, чтобы получить его прямо здесь.

Реклама

Пропустить следующий раздел Узнать большеУзнать больше

Пропустить следующий раздел Связанные темыСвязанные темы

Экономический кризис Пропустить следующий раздел Главные новости DWСтраница 1 из 3

Пропустить следующий раздел Другие новости от DWНа главную

Рынки переживают худший год со времен мирового финансового кризиса

Автор: Марк Джонс в конце 2018 года. Почти 7 триллионов долларов были стерты с мировых акций, развивающиеся рынки были растоптаны дорожающим долларом, и даже золото и государственные облигации США потеряли деньги.

Мужчины стоят перед доской котировок акций возле брокерской конторы в Токио, Япония, 19 декабря., 2018. REUTERS/Issei Kato

Ужасное сочетание торговой напряженности между США и Китаем, закрытия центральными банками денежных кранов и замедления роста в бывших горячих точках привело к сокращению на 10 процентов мирового фондового индекса MSCI, включающего 47 стран. первый двузначный убыток за любой год после глобального финансового кризиса 2008 года.

первый двузначный убыток за любой год после глобального финансового кризиса 2008 года.

Во многих местах дела обстоят намного хуже. Крупнейшие китайские акции .CSI300 упали на 25 процентов, перейдя на «медвежью» территорию, экспортный флагман Германии .GDAXI потерял 16 процентов, а Турция и Аргентина потеряли развивающиеся рынки, снизившись на 45 и 50 процентов соответственно.

Добавьте к этому резкое 35-процентное падение цен на нефть LCOc1 с сентября, рост стоимости займов в Италии, Греции, а теперь и во Франции, который показывает, что опасения в еврозоне сохраняются, и полномасштабный крах криптовалюты, и это было однозначно жестоко.

«После 10 лет низких процентных ставок и количественного смягчения, я думаю, мы должны понять, как некоторые из этих рычагов на рынке могут быть ослаблены», — сказал управляющий фондом Allianz Global Investors и глобальный стратег Нил Дуэйн.

«То, что было благотворным кругом на пути вверх, может стать порочным на пути вниз».

Значительная часть проблем года связана с быстрым повышением процентных ставок в США и накачанным долларом .DXY, у которого был лучший год за три года.

В результате евро EUR=, фунт GBP=, канадский и австралийский доллары CAD=AUD= и шведская крона SEK= потеряли от 5 до 10 процентов, и хотя японская иена JPY= практически не пострадала, развивающиеся рынки конечно нет.

Аргентинское песо ARS= и турецкая лира TRY= упали на 50 и 30 процентов, в то время как индийская рупия IDR=, южноафриканский ранд ZAR=, бразильский реал BRL= и российский рубль RUB= упали на 10-15 процентов. Китайский юань CNYUSD=R находится в минусе четвертый год за пять.

Тем временем акции развивающихся рынков потеряли почти 17 процентов. Индекс MSCIEF и JP Morgan по облигациям развивающихся стран в местной валюте потерял почти 8 процентов. tmsnrt.rs/2egbfVh

Управляющий портфелем развивающихся рынков Dalton Investments Педро Зеваллос сказал, что большое падение означало, что многие рынки, включая Китай, стали дешевыми. «Но сейчас это, честно говоря, похоже на ловлю падающего ножа».

«Но сейчас это, честно говоря, похоже на ловлю падающего ножа».

«И в следующем году меня беспокоит то, что доллар продолжит укрепляться».

ТЕХНИЧЕСКИЕ ПРОБЛЕМЫ

Наряду с эскалацией напряженности в мировой торговле в этом году инвесторы осознали, что крупные центральные банки больше не думают о стимулировании экономики — они пытаются восстановить свои арсеналы на случай, если рецессии.

Но год не везде был полным списанием.

В то время как лидеры S&P 500 и Dow Wall Street упали больше всего с 2008 года, их потери на уровне около 5 процентов не так уж велики, в то время как высокотехнологичный Nasdaq .NDX цепляется за свой рост 10-й год подряд.

У FAANG (Facebook, Amazon, Apple, Netflix и Google) был год американских горок. Как группа, они заканчивают 2018 год с состоянием примерно в 2,8 триллиона долларов — примерно с того же уровня, с которого они его начали, но примерно на 800 миллиардов долларов, или на 24 процента, меньше своего пика в конце августа.

Пути тоже сильно разошлись. В то время как акции Amazon AMZN.O и Netflix NFLX.O выросли на 33 и 45 процентов, неоднократные скандалы, связанные с неправомерным использованием данных и распространением фальшивых новостей, сократили акции Facebook FB.O на 19 процентов.

Эквивалентная азиатская группа BAT, состоящая из Badia 600865.SS, Alibaba BABA.K и Tencent 0700.HK, потеряла где-то от 18 до 25 процентов.

CRYPTOCOLLAPSE

Поскольку Китай также является крупнейшим потребителем промышленных товаров, его экономика со сбоями способствовала снижению цен на медь CMCU3 и цинк CMZN3 на 17 и 23% соответственно, которые используются в таких вещах, как трубы и оцинкованная сталь.

Большой криптоколлапс привел к падению биткойна BTC=BTSP на 72 процента. В настоящее время в обращении находится более 2000 других цифровых валют, но их стоимость упала до 128 миллиардов долларов с более чем 800 миллиардов долларов в январе.

Но даже традиционные безопасные убежища не обеспечивают достаточной защиты.